借款人提交贷款申请后,贷款平台是需要对借款人进行贷款资质审核的,内容主要包括收入水平、负债情况、征信状况等等,各项内容评估后,会得出一个综合评分,并以此确定借款人最终的贷款额度、利率、期限等结果。

借款老是评分不足,也就是表示借款人的综合资质还没有达到贷款平台的放款要求,平台认为借款人不是他想要的目标客户,从而会拒贷。

那么,导致借款老是评分不足的一些原因主要如下:

1、流水不稳定

稳定的工资收入是正常还款的保证,贷款机构也往往会要求借款人有稳定的收入来源。

流水不稳的表现主要如下:

(1)工资流水不稳定:在个税APP上显示的工资收入差距较大,比如说有时候收入1万元,有时候6千元,甚至有时候3千元不到,这类流水也可以反映出借款人的还款能力较弱。

例如销售人员的工资收入,主要来源于业绩收入,业绩不好的时候,可能就只能拿个底薪。

例如在上述工资流水图中显示,3月的工资是明显高于其他月份的,这也说明其工资具有一定的不稳定性。

(2)流水较分散:日常中我们用微信、支付宝之类的第三方支付平台比较多,银行卡使用较少;但很多贷款机构可能只认可银联收款码流水或者对公流水,这就会造成流水审核不通过。

例如商家老板,为了满足不同客户的需求,就会开通多种支付方式,以供客户进行选择,这也会使得日常流水过度分散。

解决办法:

(1)增加总收入:像销售这类收入不稳定的群体,可以利用闲暇时间进行兼职,增加总体收入来源,例如自媒体、流动摊位等,或者也可以利用其他技能获得收入,如公园人物画像等。

(2)集中流水使用渠道:对于个人来说,进行支付时,尽量多使用银行卡支付,并且尽可能集中在一至两张卡就行了;对于商家老板,可以定期将收到的资金转入专用的银行卡账户,保持流水的集中程度。

2、负债过高

在收入较稳定的情况下,负债越多,负债率也就越高,在一定程度上也表示借款人的还款能力较弱。

一般来说,当负债率超过70%的时候,贷款平台往往也会认为借款人的还款能力不足,逾期风险较高。

解决办法:

(1)增加收入:可以做一些兼职,例如主播、家教之类的;也可以今天投资,增加理财收入,但这个要求比较高,难度较大。

(2)降低负债:在贷款申请前可以先全部结清或部分结清前期的贷款,降低总负债额,尽量把负债率控制在50%以内比较好。

3、征信质量低

征信质量低主要表现在以下几个方面:

(1)征信查询次数多:一般来说,一个月征信查询超过4次,3个月超过8次,半年超过12次就可以看作是征信花了,想要通过贷款审核也是很难的;

例如:在上述图中,就2月至4月之间,总共的机构贷款征信查询次数就达到了12次,属于征信严重变花了。

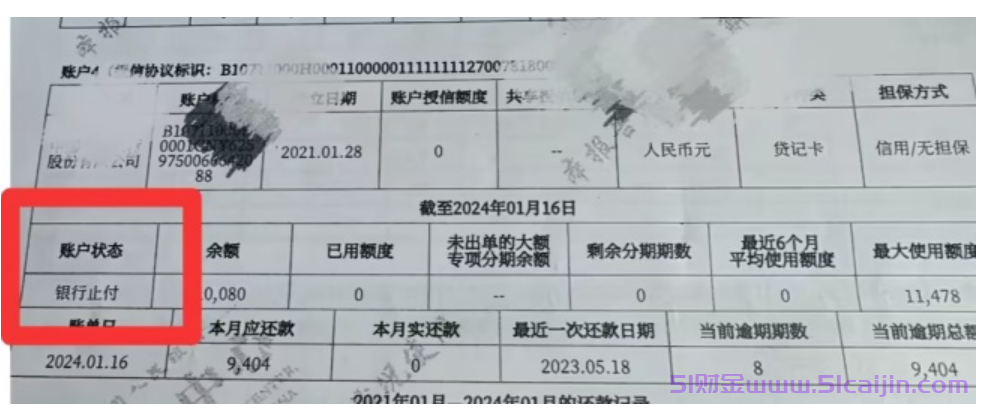

(2)存在逾期记录:若征信报告上显示存在严重的逾期记录,如“连三累六”、呆账、止付、代偿等,这些都可以认为借款人属于黑户了,基本也是无法贷款的;

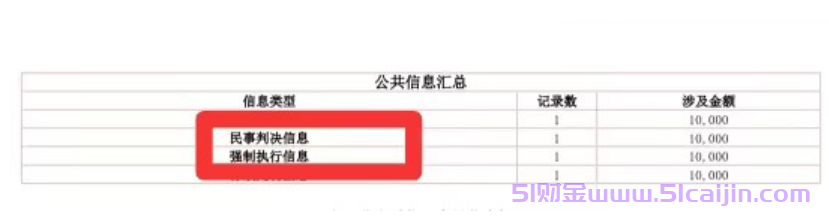

(3)其他严重负面信息:比如说存在民事案件记录信息、强制执行信息等,贷款机构可能也会认为借款人的信用度较低,还款意愿不高等,自然也不会愿意贷款了。

解决办法:

(1)停止高频率的贷款申请,减少征信被查询次数;

(2)结清逾期欠款,并不断累积信用行为,比如说按期足额偿还当前贷款等;

(3)与有良好信用记录的人建立共同账户,运用对方的良好信用帮助自己修复征信等。

当然了,上面只是针对信用贷款而言的,贷款类型不同,审核标准也会存在差异,例如抵押贷款或者担保贷款,可能是抵押物或担保人不符合贷款要求:

1、抵押物不合格

主要看抵押物的综合资质,比如说房屋抵押贷款,贷款机构可能就对抵押的房产的剩余价值、产权年限、面积大小、地理位置、周围配套设施等条件进行评估,要是抵押的房产各个条件比较差,那贷款机构自然也不会做亏本买卖嘛。

2、担保人资质差

要是申请担保人贷款,贷款机构对担保人的资质也是较严格的,比如他的收入水平、征信状况等都有要求,不是说随便哪个人都可以成为贷款担保人的。

比方说,担保人的收入水平低,对贷款完全没有承担能力;或者是征信报告上存在一些长期大额未结清欠款等等,这些都是不符合贷款担保要求的。

提示:除了上述的原因之外,借款人的年龄、学历等因素也会影响贷款的综合评分。

温馨提示:贷款前一定要充分考量自身的还款能力,理性贷款,切勿盲目跟风。

以上就是关于“借款老是评分不足是什么意思”的相关内容分享啦,希望能对大家有所帮助。

还木有评论哦,快来抢沙发吧~